Eine Analyse populärer Zahlungsarten: „Wie möchten Sie zahlen?“

Diese Frage begegnet uns im Alltag immer wieder: Während des Einkaufsbummels, beim regelmäßigen Einkauf an der Discounter-Kasse oder im Internet, wenn ebay, Amazon & Co. das Einkaufserlebnis im 1-Click-Modus ins heimische Wohnzimmer bringen. So einfach die Handhabung von Karten mit Bezahlfunktion im stationären Handel und im E-Commerce für den Endkunden scheint, umso komplexer ist die technische Abwicklung der milliardenfachen Transaktionen, der sich die beteiligten Händler, Payment Service Provider und Zahlungsanbieter alltäglich stellen. Nachfolgend soll ein erster Einblick in die maßgeblichen Fragestellungen und Lösungen gegeben werden.

Diese Frage begegnet uns im Alltag immer wieder: Während des Einkaufsbummels, beim regelmäßigen Einkauf an der Discounter-Kasse oder im Internet, wenn ebay, Amazon & Co. das Einkaufserlebnis im 1-Click-Modus ins heimische Wohnzimmer bringen. So einfach die Handhabung von Karten mit Bezahlfunktion im stationären Handel und im E-Commerce für den Endkunden scheint, umso komplexer ist die technische Abwicklung der milliardenfachen Transaktionen, der sich die beteiligten Händler, Payment Service Provider und Zahlungsanbieter alltäglich stellen. Nachfolgend soll ein erster Einblick in die maßgeblichen Fragestellungen und Lösungen gegeben werden.

I. Karten dominieren (noch) im Alltag

Waren es vor zwanzig Jahren noch die Banken mit Überweisungen und Schecks, die den Zahlungsverkehr dominierten, so haben sich in den vergangenen Jahrzehnten Alternativen ergeben: der Eurocheque wurde durch belegfreie Lösungen abseits des Überweisungsträgers oder der Telefax-Übermittlung abgelöst. Abgesehen von den noch heute verwendeten Travellercheques, wird unser Alltag von allerlei Loyalitycards, Debit- Kredit- und Prepaidkarten dominiert. Diese werden nicht mehr ausschließlich von der eigenen Hausbank herausgegeben, sondern auch von anderen Banken und Partnerunternehmen, die im Co-Branding um den Einsatz dieser Bezahlkarten und die damit verbundenen Erlöse durch die Kundschaft buhlen. Papierscheck war damals, Karte ist heute – oder gehören Sie schon zur Gruppe derer, die mit dem Smartphone zahlen?

II. Ein Blick zurück

Der deutsche Versandhandel war während seiner Hochphase in den 70- und 80er Jahren in fast jedem Haushalt mit einem Katalog vertreten. Die zentimeterdick gebundene und regelmäßig verschickte Produktübersicht lud zum Homeshopping-Erlebnis mit der ganzen Familie ein. Von Kleidung über Elektrogeräte bis hin zu Handwerkerbedarf – alles konnte telefonisch oder schriftlich auf Rechnung bestellt werden. Die Abwicklung mehrerer Bestellungen als Sammelbesteller war der erste Schritt zum wohnzimmertauglichen Nebenjob im Provisions- und Vermittlungsgeschäft. War die Ware bestellt, lag der Lieferung die Rechnung bei, die dann mit dem Überweisungsträger aus Papier oftmals persönlich zur Hausbank gebracht wurde. Wenn das Geld gerade knapp war, wurde der Einkauf auf Raten abgewickelt. Konnte einer Zahlungsverpflichtung nicht nachgekommen werden, folgte das kaufmännische Mahnwesen. Die in §§ 280, 286 BGB verankerte Definition zum Verzug des Schuldners war schon damals wie heute die Grundlage für den mehrstufigen Mahnprozess, der in den meisten Unternehmen heute voll automatisiert abgewickelt wird.

Hinweis: Neben den Bestelldaten wurden nach und nach den Kundenstammdaten weitere Informationen zum Zahlungsverhalten hinzugefügt, die bis heute Grundlage für die mathematischen Analysen einer Bonitätsprüfung sind.

III. Heute: Online-Shop ersetzt Katalog

Heute ist der klassische Katalog für Zuhause weitestgehend durch den Onlineshop ersetzt worden, der im Internet mit animierten Bildern auf neuen Kundenfang geht. Für die meisten Händler stellt sich nicht die Frage, entweder ein Einzelhandelsgeschäft mit fester Repräsentanz oder einen Onlineshop zu betreiben. Der Onlineshop ergänzt den Laden, soll neue Kunden ansprechen und so zum Neugeschäft beitragen. Findet an der Kasse noch ein persönlicher Kontakt beim Austausch von Bargeld oder der Vorlage einer Kreditkarte, die bei Bedarf zur Absicherung gegen ein Ausweisdokument abgeglichen werden kann, statt, ist das Bezahlverhalten im Netz komplett anders. Ein „persönlicher Kontakt“ ist dem Anlegen eines Benutzerkontos gewichen, welches neben einer Email-Adresse auch die Eingabe der Adresse und des Geburtsdatums verlangt.

Mit diesen Informationen ist es dem Händler möglich, das Risiko eines Zahlungsausfalls einzuschränken. Ist der Warenkorb erst einmal gefüllt und der Checkout-Prozess gestartet, wird während der Transaktionsabschluss-Prozesse, die den Abgleich mit sogenannten Black- oder Sperrlisten beinhalten, auch die Bonität des Käufers geprüft. Das Ergebnis dieser in Echtzeit durchgeführten Prüfung entscheidet maßgeblich über den weiteren Verlauf einer Transaktion. Aus der Bonitätsprüfung lässt sich das Risiko eines Zahlungsausfalls ermitteln und ein auf die Bonität des Kunden abgestimmtes Bezahlverfahren aktiv steuern. Diese Verfahren sind gerade in der heutigen Zeit wichtige Bausteine in der erfolgreichen Transaktionsabwicklung. Dabei geht es in erster Linie darum, den Kunden vom eigenen Angebot zu überzeugen, im Bezahlvorgang erfolgreich zu binden und so das primäre Ziel jeden Händlers, nämlich die Erhöhung der Conversion Rate, zu erreichen. Dies gelingt auch durch den erfolgreichen Einsatz unterschiedlichster Scoring-Methoden und ein erweitertes Angebot geeigneter Bezahlverfahren. Es kommt dabei nicht nur darauf an, die vom Kunden präferierte Bezahllösung anzubieten, sondern diese auch innerhalb des Checkout-Prozesses zügig innerhalb von Sekunden abseits territorialer Grenzen abwickeln zu können.

1. Conversion Rate, Cross Selling und Customer Relation

Das Internet boomt wie nie zuvor: Neben den alltäglichen Suchanfragen erfüllt das World Wide Web mehr Bedürfnisse als nur den Wissenshunger nach Fakten. Facebook, Amazon & Co. sind unternehmerische Größen, in deren Fängen der User längst nicht mehr nur ein digitaler Account mit Adresse oder Geburtstagsdatum ist. Der zufällige Klick auf eine Werbeanzeige oder die bewusste Suche nach dem Wunschartikel sind heute nicht mehr die einzigen Daten, die im Hintergrund aufgezeichnet und ausgewertet werden. Customer Relation, Conversion Rate und Cross Selling sind die Schlagworte der Stunde und Ausgangspunkt ausgeklügelter Softwarelösungen, denen man im Internet kaum entkommen kann. Die unzähligen Portable Devices wie Notebooks, Tablets oder Smartphones jeglicher Art und Größe machen das Internet mobil und sind aus dem Alltag nicht mehr wegzudenken. In 2014 waren 69 % aller Deutschen mobil erreichbar. Dank sinkender Roaminggebühren und dem steten Ausbau öffentlicher WLAN-Netze steigt dieser Anteil weiter. Vor 10 Jahren kauften 49,6 % oder knapp die Hälfte der deutschen Bevölkerung online ein (siehe Abb. 1). Bis zum vergangenen Jahr ist dieser Prozentsatz stark gestiegen: 75 % der deutschen Bevölkerung shoppen heute über das Internet.

Statistik: Anteil der Online-Käufer an der deutschen Bevölkerung

2. Anforderungen an den Online-Händler

Eine zündende Idee und die Rundumbetrachtung des Business Cases und der betriebswirtschaftlichen Rahmenbedingungen sind der erste Schritt auf dem Weg zu einem erfolgreichen Onlineshop. Ist die Produktpalette erst einmal klar definiert, folgt die Fragestellung nach der Shop Software. Je nach Produkt und Dienstleistungsangebot stehen äußerst vielfältige Standardsoftware oder Open-Source-Lösungen zur Verfügung. Diese Software kann je nach individueller Anforderung und Bedürfnis um weitere Warenwirtschaftsmodule oder Buchhaltungssysteme ergänzt oder vollständig in Eigenregie programmiert und somit auf die individuellsten Bedürfnisse angepasst werden.

Ist die eigene Internet-Präsenz erst einmal erstellt und die Schnittstellen zu Warenwirtschaft und Buchführungssystem eingerichtet, darf auch die Einrichtung einer Payment Page nicht fehlen. Dabei wird der Checkout-Prozess im Bestellvorgang technisch an das Frontend eines Zahlungsanbieters angebunden. Eine solche Anbindung ermöglicht es dem Händler, seine über den Onlineshop getätigten Transaktionen an die an der Zahlungsabwicklung beteiligten Payment-Anbieter sicher und PCI-konform weiterzuleiten. Hier ist darauf zu achten, dass der Händler die zu seiner Zielgruppe passenden Bezahlmöglichkeiten anbietet. Neben kartenbasierten Produkten sind dies oftmals die klassischen, mit der eigenen Hausbank im Zusammenhang stehenden Zahlungsarten wie der Kauf auf Rechnung oder die Lastschrift, die bis heute das deutsche Zahlungsverhalten dominieren.

IV. Ein Überblick: „Und wie kann ich zahlen?“

In Deutschland steht im Vergleich zu vielen anderen europäischen Staaten noch immer der Kauf auf Rechnung führend auf dem vordersten Platz. Gefolgt von Kreditkarten, PayPal und der klassischen SEPA-Lastschrift werden mit diesen Bezahlverfahren nahezu alle Umsätze im E-Commerce getätigt. Die nachfolgenden Ausführungen stellen die Zahlungssysteme kurz vor, die natürlich nicht nur dem ursprünglichen Gläubiger zur Verfügung stehen, sondern jedem Player im Forderungsmanagement.

1. Modell Kauf auf Rechnung als Risiko des Händlers

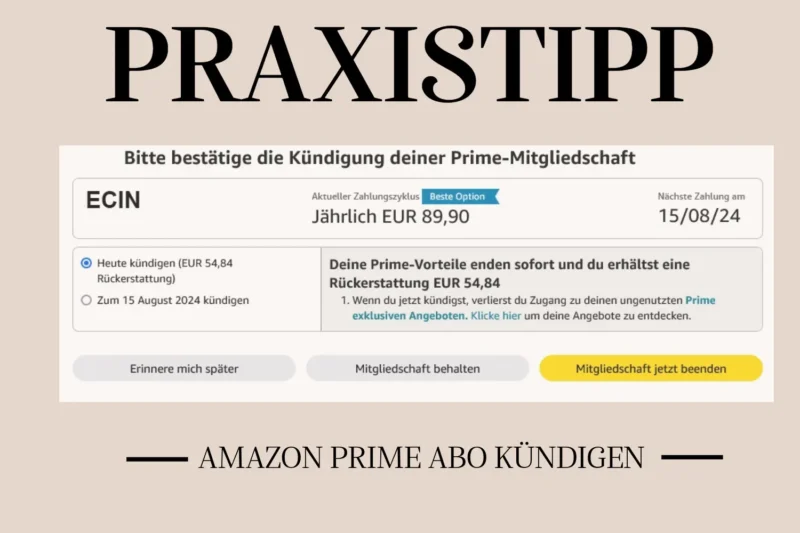

Seit Jahrzehnten etabliert, ist der Kauf auf Rechnung noch ungeschlagen auf den vordersten Plätzen einer jeden Payment-Umfrage, da er für den Käufer ein schnelles Kauferlebnis mit einer sicheren Zahlungsart vereint (siehe Abb.2). Nach erfolgreichem Bestellen lässt sich der Käufer die Ware nach Hause liefern und entscheidet erst nach Erhalt der Ware über die weiteren Schritte. Ohne Angabe von IBAN und BIC kann er sicherstellen, dass er nur das bezahlt, was seinen Qualitätskriterien und Erwartungen entspricht.

Risikofrei ist allerdings auch der Kauf auf Rechnung nicht, da der Händler seine Ware ohne die finale Sicherheit der Bezahlung versendet (siehe Abb. 3). In diesem Fall wird auf Dienstleister zurückgegriffen, die schon während des Einkaufsvorganges erste Bonitäts- und Risikoprüfungen anwenden, um mögliche Ausfälle zu prognostizieren. Daher ist es nicht verwunderlich, dass Neukunden diese Bezahlart oft erst nach dem Nachweis einer positiven Bezahlhistorie, beispielsweise durch eine erfolgreiche Vorkasse-Transaktion, im Onlineshop angeboten wird.

Neben dem Kauf auf Rechnung hat sich in den vergangenen Jahren auch das Thema Ratenkauf immer stärker etabliert. Neben den unterschiedlichen Kreditangeboten der Banken ist es nun auch Händlern möglich, ihre Waren im Rahmen eines Ratenmodells unkompliziert anzubieten. Gerade im deutschen Versandhandel ist dieses Verfahren seit Jahrzehnten etabliert und wird noch heute aktiv zur Umsatzsteigerung genutzt. Mit individuellen Ratenplänen und kalkulierbaren – zurzeit sehr niedrigen – Zinskosten können Käufer ihre Bedürfnisse befriedigen und tragen somit zum Umsatzwachstum bei den Versendern bei.

Anteil der Transaktionen je Zahlungsverfahren, bei dem ein Mahn.- bzw. Inkassoverfahren stattfindet

Abb. 3

2. Modell Vorkasse: Ein sicheres, aber hemmendes Verfahren

Die Vorkasse stellt das wohl sicherste Bezahlverfahren für den Händler dar: Nach erfolgreicher Bestellung obliegt es dem Käufer, innerhalb einiger Tage bis zu einer Woche den Kaufbetrag auf das Händlerkonto zu überweisen. Für diesen Zeitraum wird das Produkt in der Regel bis zum Zahlungseingang des Käufers reserviert und dann versendet. Da bei dieser Form der Zahlungsabwicklung weder Bankdaten noch Kartennummern preisgegeben werden, ist diese Bezahlart absolut sicher. Allerdings muss der Händler die Ware auf Lager vorhalten, was Kosten erzeugt, und benötigt Personal oder ausgeklügelte Debitorenmanagement-Systeme, um alle Zahlungen richtig zuordnen zu können.

3. Barzahlen im Online-Handel?

Als weitere sichere Zahlart erfreut sich Barzahlen.de im E-Commerce immer größer werdender Beliebtheit. Im Checkout-Prozess wird ein Dokument mit einem Barcode erstellt, mit dem sich der Käufer an eine der vielen Barzahlen-Akzeptanzstellen wendet. Hier kann der Rechnungsbetrag bar eingezahlt werden. Anschließend erhält der Händler eine Einzahlungsbestätigung und kann direkt danach die Ware versenden.

4. Die teuerste Variante: Nachnahme

Die Nachnahme ist seit vielen Jahren eine eingesetzte Zahlart. Die in der Abwicklung eher teurere Variante eines Kaufs auf Rechnung bietet dem Käufer den Vorteil, dass die Ware erst bei Lieferung bezahlt wird. Dem Verkäufer bietet sie sicheren Schutz vor Ausfall, da der Rechnungsbetrag bei Übergabe direkt kassiert wird.

5. SOFORT Überweisung

Die SOFORT Überweisung der zur Klarna Group gehörigen SOFORT GmbH bietet eine schnelle und sichere Überweisungsmöglichkeit, in der die eigenen Bank-Zugangsdaten auf einer sicheren Seite angegeben werden. Ist die Überweisung innerhalb des Bestellvorgangs erfolgreich abgeschlossen, kann der Händler sofort die Ware nach Bestellabschluss verschicken.

6. girocard

Die girocard ist eine von der Deutschen Kreditwirtschaft (ehemals Zentraler Kreditausschuss ZKA) im Zusammenschluss aller deutschen Banken herausgegebene Debitkarte, die umgangssprachlich unter „EC-Karte“ bekannt ist. Diese Karte wurde sowohl für die Nutzung innerhalb des stationären Handels als auch für das deutsche Geldautomatensystem konzipiert. Mitte der 90er Jahre wurde die Karte dann von Magnetstreifen auf den EMV Chip aufgerüstet, um die Sicherheit von Offline-Transaktionen zu erhöhen.

Die girocard kann im stationären Handel sowohl mit PIN zur garantierten, autorisierten Bezahlung als auch mit Unterschrift zur SEPA-Lastschrift genutzt werden. Hierbei kann es jedoch zu möglichen Ausfällen kommen, die dann über entsprechende Dienstleistungspartner im Rahmen des Forderungsmanagements mit angeschlossenem Inkasso beigetrieben werden. Da die Konditionen der girocard-Abwicklung günstiger als die der Kreditkarte sind, stellt die girocard nicht nur im stationären Handel, sondern auch in jedem Onlineshop eine attraktive Bezahlalternative dar. Hier wird allerdings das Verfahren PIN-basiert angeboten, um den Forderungsausfall von Anfang an möglichst niedrig zu halten.

UNIVERSUM Group: Transaktionen mit Kreditkarte in Deutschland

Abb. 4

7. Kreditkarte

Im bargeldlosen Zahlungsverkehr ist neben der girocard das Bezahlen mit der Kreditkarte sowohl im stationären Handel als auch im E-Commerce seit langem etabliert (siehe Abb. 4). Die wohl populärsten, meist von der Hausbank – auch Issuer genannt – herausgegebenen Kreditkarten sind die Visa Kreditkarte und die MasterCard. Auch die Kreditkartenprodukte von American Express oder die Diners Club Kreditkarte erfreuen sich hoher Beliebtheit. Durch den stetig wachsenden asiatischen Markt und die damit einhergehende Reisebereitschaft der Japaner und Chinesen werden auch die JCB (Japan credit Bureau) und CUP (China Union Pay)-Kreditkarten bekannter und tragen inzwischen zu nennenswerten Umsätzen bei. Letztere werden laut Statista von 8 % der Online-Händler in Deutschland als mögliche Zahlungsmethode angeboten, wohingegen Visa und MasterCard in nahezu jedem Onlineshop vertreten sind.

Ein weiteres Kreditkartenprodukt ist die Prepaid-Kreditkarte. Diese muss vor dem Einsatz mit einem Guthaben aufgeladen werden und ist dann analog der klassischen Kreditkarte einsetzbar. Diese Karte ist besonders für Zielgruppen geeignet, die sich bewusst für ein verfügbares Limit entschieden haben und Ausgaben außerhalb ihres Verfügungsrahmens scheuen. Auch ist dieses Produkt für diejenigen interessant, die über kein Bankkonto verfügen oder die aufgrund einschränkender Negativeinträge bei Schufa, Banken & Co im standardisierten Antragsprozess geringe Chancen auf eine klassische Kreditkarte haben.

Kreditkarten genießen eine hohe Popularität (siehe Abb. 5), sind jedoch nicht ganz frei von Missbrauch. Gerade im Ausland ist im stationären Einsatz darauf zu achten, dass die Karte nicht unbeaufsichtigt liegen gelassen wird. Im E-Commerce ist es wichtig, dass die Abwicklung über eine gesicherte Internetseite (https) läuft und via 3Dsecure oder der Eingabe des CVV Codes (card verification value) abgesichert wird, was die Möglichkeit eines Missbrauchs reduziert.

8. PayPal

Als ehemalige Tochtergesellschaft von ebay ist PayPal bei mehr als der Hälfte aller Onlinehändler ebenfalls ein etabliertes Bezahlverfahren, das aktuell durch den 1-Click-Checkout die schnelle Kauf- und Bezahlabwicklung garantiert. Nachdem der Kunde einmal registriert ist und die persönlichen Bezahlverfahren im Benutzerkonto autorisiert, kann das sichere Shoppingvergnügen mit Benutzernamen und Passwort starten. Durch ein ausgeklügeltes Käufer- und Verkäufer-Schutzprogramm werden den möglichen Sicherheitsrisiken und Beschwerden Rechnung getragen und wird gleichzeitig im Netz eine digitale Plattform geschaffen, die eine schnelle Abwicklung etwaiger Klärungsfälle für beide Vertragsseiten ermöglicht.

9. SEPA-Lastschrift

Die SEPA (Single EUR Payments Area) -Lastschrift wurde 2009 eingeführt und stellt das standardisierte EURO Überweisungs- und Lastschriftverfahren im bargeldlosen Zahlungsverkehr dar. Neben den EURO-Staaten haben sich noch weitere Länder dem SEPA-Verfahren angeschlossen und auf dieser Basis den Zahlungsverkehr untereinander vereinheitlicht. Die alten, bekannten Kontonummern und Bankleitzahlen wurden durch IBAN und BIC ersetzt und regeln nunmehr den grenzüberschreitenden, vereinheitlichten Zahlungsverkehr.

Für die erfolgreiche Abwicklung einer Lastschrift bedarf es initial einer Beantragung der Gläubigeridentifikationsnummer bei der Deutschen Bundesbank. Diese Gläubigeridentifikation bezeichnet den Zahlungsempfänger und ist bei jeder Transaktion anzugeben. Nach entsprechender Vereinbarung mit der händlerzugehörigen Hausbank zur Abwicklung von Lastschriften wird nur noch ein sogenanntes SEPA-Mandat des Zahlungspflichtigen benötigt. Dieses Mandat wird in der Regel schriftlich erteilt und beinhaltet eine alphanumerische Nummer. Das Mandat ist dem Verbraucher mindestens 5 Tage vor Fälligkeit der Forderung oder aber bei wiederkehrenden Folgeabbuchungen 2 Tage vor Fälligkeit anzuzeigen.

Hinweis: Bei Onlinekäufen haben sich zwischenzeitlich auch digitale Lösungen etabliert, welche die Mandatserteilung für den schnellen Einzug des Kaufbetrages auf elektronischem Wege regeln.

Einmal erteilt, kann die Lastschrift seitens der beteiligten Banken im Rahmen der gültigen Fristen ausgeführt werden. Die Mandatsnummer stellt im Zusammenspiel mit der Gläubigeridentifikationsnummer eine eindeutige Transaktionsnummer einer jeden Lastschrift dar. Sollte eine Lastschrift als sogenannte Firmenlastschrift oder SEPA B2B direct debit erfolgen, so ist dieser Einzug nur einen Tag vor Fälligkeit anzuzeigen und beinhaltet kein Widerspruchsrecht.

V. Ein Blick in die Welt

Obwohl Kreditkarten als Zahlungsmittel weltweit eine sehr große Akzeptanz haben und sich großer Beliebtheit erfreuen, haben sich in den letzten Jahren in allen Ländern alternative Bezahlmethoden etabliert. Weltweit gibt es inzwischen mehr als 200 Online-Zahlungsarten und Lösungen, die sich an die unterschiedlichen regionalen Bedürfnisse der Kunden und Händler, aber auch an die jeweiligen Landesgesetze anpassen.

1. eWallet

Neben den bisherigen klassischen Bezahlverfahren am Point of Sale (POS) und den daraus weiterentwickelten kontaktlosen Bezahlvarianten wie Visa´s PayWave oder Paypass von MasterCard-Lösungen haben sich gerade im E-Commerce zahlreiche eWallet-Lösungen etabliert.

Man unterscheidet bei diesen elektronischen Geldbörsen zwei Arten von Wallets: die sogenannten Pre-Loaded Wallets, die mit einem vorher festgelegten Betrag aufgeladen werden und bei denen dann ähnlich wie bei einer Telefonkarte bei jedem getätigten Kauf auf dieses Guthaben zurückgegriffen werden kann. Nutzer können diese Wallets entweder mit der Kreditkarte oder mit alternativen Zahlmethoden aufladen. Einmal aufgeladen, eignet sich dieses Zahlverfahren gerade in Bereichen, in denen kleinere Geldmengen zu bezahlen sind (wie beispielsweise Gaming oder Gambling). Die klassischen Bezahlverfahren scheitern hier häufig an den Kosten für die Abwicklung der Transaktionen, die sich bei kleineren Ticketgrößen für den Händler nicht lohnen.

Die andere Möglichkeit der Wallet-Nutzung wird allgemein als Pass thru Wallets bezeichnet. Hierbei werden Zahlungen durch das Wallet autorisiert, jedoch nicht vom Wallet-Betreiber selbst ausgeführt. In diesem Fall erfolgt die Transaktionsabwicklung als Banküberweisung oder Kreditkartenzahlung. Der Kunde entscheidet erst beim Checkout, welche von ihm hinterlegten Zahloptionen er für den Kauf auswählt.

Als einen weiteren Vorteil ermöglichen eWallets auch Geldüberweisungen, die häufig taggleich ausgeführt und gutgeschrieben werden und somit eine Alternative zur üblichen Banküberweisung darstellen.

Als die wohl bekannteste Wallet-Lösung hat sich PayPal seit vielen Jahren einen Namen gemacht. Aber auch Skrill (ehemals Moneybookers) oder ClickandBuy sind hier bekannte Marktteilnehmer, die im Vertrieb von digitalen Gütern, beispielsweise von Musik, Filmen oder dem Aufladen von Onlinediensten wie Skype, genutzt und eingesetzt werden. Der Vorteil dieser Lösungen liegt nach der einmaligen Registrierung und Identifizierung auf der Hand: Nach dem Aufladen der Wallet werden lediglich Benutzerdaten zwischen Händler und Käufer ausgetauscht. Sensible Kreditkartenummern oder Kontodetails werden im Bezahlprozess weder angegeben noch ausgetauscht. Die Wallet ist im Bereich des mobile payment jederzeit verfügbar und abseits territorialer Grenzen immer und überall einsatzbereit.

Neben PayPal haben sich zwischenzeitlich weitere sogenannte Wallet-Lösungen etabliert, die dem Käufer ein schnelles Kauferlebnis per Klick ermöglichen und dem Händler im Vergleich zu anderen Zahlverfahren häufig günstigere Konditionen ermöglichen. Gerade beim mobile payment sind weitere Wallet-Lösungen bzw. 1-Click-Varianten zu erwarten, die das Einkaufen mit dem Handy als Ersatz einer Karte oder zukünftig sogar des Bargeld-Einzugs ermöglichen.

Auch Apple bietet seit Herbst 2014 eine eigene Bezahlmöglichkeit an. Unter dem Namen Apple Pay wird für die Kunden eine mobile Zahlungsart angeboten und sorgt damit durch eine internationale und weiterhin stark anwachsende Gruppe von Nutzern, auch der gesamten Industrie des mobile payment, für Vertrauen und Zulauf. Nicht nur die Nutzerzahlen, sondern auch die Transaktionsvolumina werden in den nächsten Jahren rasant in die Höhe steigen.

2. Alipay

Alipay ist die chinesische Antwort auf Paypal und inzwischen das wichtigste Bezahlsystem in China. Mit nach eigenen Angaben mehr als 300 Mio. registrierten Usern (im Vergleich zur 1,374 Mrd. großen Bevölkerung) und Transaktionen im hohen zweistelligen Millionen-Bereich werden täglich nahezu 50 % aller Gesamttransaktionen über dieses Bezahlsystem in China abgewickelt. Durch Scannen eines für den Händler eindeutig identifizierbaren QR Codes an der Kasse oder Integration entsprechender APIs innerhalb der E-Commerce Lösung wird der Bezahlvorgang ausgelöst. Ähnlich wie bei Paypal wird der Bezahlbetrag dem Kundenkonto in Renminbi und dem Händlerkonto in seiner gewünschten Währung gutgeschrieben.

VI. Aspekte des Zahlungsverhaltens

Der Prozess des kontaktlosen Bezahlens ist für den Käufer sehr bequem und einfach zu verstehen. Kunden, die per Smartphone oder Smartwatch zahlen, haben ein passwortgeschütztes Konto bei ihrem Provider, bei dem sie Kredit – oder Debitkartendaten hinterlegt haben. Sobald ein Kauf getätigt wurde, wird die hinterlegte Karte automatisch belastet. Apple hat bereits Kooperationen mit MasterCard, Visa und American Express geschlossen, um weitere Akzeptanzstellen zu sichern. Auch Google plant noch in diesem Jahr mit dem Bezahlprodukt ‚Android Pay’ den Konkurrenten Apple herauszufordern.

Bei all den unterschiedlichen Bezahlverfahren hat sich bisher jedoch immer eine Minimalanforderung durchgesetzt, die alle Payments eint: Sicherheit (siehe Abb.6). Das Bedürfnis danach ist allen Verfahren, nahezu auch jedem Nutzen, gleich. Der Einsatz des jeweiligen präferierten Zahlverfahrens soll sich dauerhaft etablieren und keine bösen Überraschungen durch etwaigen Missbrauch nach sich ziehen. Daraus resultierend ist es nicht verwunderlich, dass die möglichen Bezahlverfahren so unterschiedlich frequentiert werden. Dem Einen ist die Überweisung sein liebstes Zahlungsmittel, da die Weitergabe der eigenen Bankverbindung im Internet so unsicher scheint wie die Bekanntgabe der eigenen PIN. Dem Anderen ist das aktuellste Smartphone gerade recht, um mit dem NFC Chip nicht nur den morgendlichen Kaffee auf dem Weg zur Arbeit, sondern auch die anstehende Reise via eWallet zu bezahlen.

Studien haben ergeben, dass das Bezahlverhalten nicht nur durch das Alter, sondern auch durch das Bildungsniveau und das Einkommen beeinflusst wird (Studie Zahlverhalten der Deutschen Bundesbank 2014). Die Auswertung hat ergeben, dass gerade Bargeld in der Altersklasse der über 65-Jährigen als Zahlungsmittel wieder an Bedeutung zunimmt.

VII. Entwicklung Forderungsmanagement

Die Entwicklung bei den Bezahlverfahren wird auch die zukünftige Forderungsbeitreibung maßgeblich beeinflussen. War die Forderungsbeitreibung in den vergangenen Jahrzehnten eher von einem sehr stringenten, schriftlich-analogen Mahnverfahren (von der 1. Mahnung im vorgerichtlichen Beitreibungsprozess bis hin zur Titulierung mit dem Mahnbescheid, wie auch der Langzeitüberwachung) geprägt, so haben sich das Mahnwesen und die Schuldnerbetreuung in den letzten Jahren stark verändert. Neben dem weitaus höheren Anspruch an eine verhaltensorientierte Schuldneransprache zur Forderungsminimierung durch gezieltes Steuern und Managen von Ratenplänen oder schuldbefreiende/forderungsminimierende Aktionen sind auch die Ansprüche an die eingesetzten Bezahlverfahren gewachsen.

Scheint die Auswahl an Bezahlverfahren zum Zeitpunkt des Onlinekaufes noch recht großzügig, stehen diese im Laufe eines vorgerichtlichen Mahnwesens oft nur noch sehr eingeschränkt zur Verfügung. Die Praxis zeigt aber, dass die Schuldner von heute vielschichtiger über Vermögen verfügen, welches zur Begleichung offener Forderungen herangezogen werden kann. Daher sind neue Ansätze wie Barzahlen.de gefragt.

Neben einem sich gerade im E-Commerce etablierenden Bezahlverfahren für all jene, für die Datensicherheit ein hohes Gut ist und die nicht gewillt sind, Kontodaten oder aber Kreditkartennummern preiszugeben, ist Barzahlen.de gerade auch im Forderungsmanagement eine äußerst attraktive Lösung. Diese Zahlungsart ermöglicht die schuldnerische Bargeldverwendung abseits der eigenen (eingeschränkten) Bankverbindung.

VIII. Barzahlen.de: So funktioniert es

Mittels eines QR Codes, der via Brief oder SMS/Mail an den Schuldner übermittelt wird, begibt sich der Zahlungspflichtige an die Kasse der Filialpartner und zahlt dort den fälligen Betrag ein. Durch die Vorlage des QR Codes ist zu keiner Zeit in der Filiale erkennbar, welche Art von Geschäftsvorfall oder Forderung sich hinter der zu tätigenden Einzahlung befindet. Da die verfügbaren Filialpartner gleichzeitig auch die Produkte des Alltags anbieten, können hier die Geldeinzahlungen mit den Alltagseinkäufen verbunden werden. Rabatt- und Werbeaktionen runden den Einsatz dieser Lösung ab und ermöglichen somit dem Forderungsmanagement eine neuartige Positionierung. Allein der rasante Anstieg der Akzeptanzstellen von Barzahlen.de innerhalb der letzten zwei Jahre zeigt die Bedeutung dieser Zahlart.

IX. Neue Denkansätze

Neben Barzahlen.de und der voranschreitenden Entwicklung des mobile payment ergeben sich ganz neue alternative Denkansätze im Forderungsmanagement:

1. Klassisches Forderungsmanagement

Das klassische Debitoren- und Forderungsmanagement orientiert sich an den Vorgaben der Grundsätze zur ordnungsmäßigen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form sowie zum Datenzugriff. Zu jeder Forderung wird ein Zahlungseingang erwartet, der je nach Unternehmensgröße noch teils manuell oder vollautomatisiert über den Einsatz eines ERP Systems verarbeitet wird. Über die integrierten Verarbeitungen des elektronischen Kontoauszugs können somit über im Hintergrund laufende Prozesse der Verwendungszweckanalyse die Zahlungseingänge direkt dem zugehörigen Forderungskonto zugeordnet und ausgeglichen werden.

2. Virtuelle Bankkonten

Auch der Einsatz von virtuellen Bankkonten hat sich im Forderungsmanagement bewährt. Hierbei wird der Zahlungsverkehr über eine virtuelle Bankleitzahl der Hausbank abgewickelt. Innerhalb der hausbankeigenen Verarbeitungsprozesse werden die für den Kontoinhaber und seine Abwicklung und Forderungszuordnung eindeutigen Kriterien systematisch ausgelesen und an fest definierte Stellen innerhalb des Verwendungszweckes ausgewiesen. Somit wird die Fehlerquote von 0,01 % von nicht zuzuordnenden Zahlungseingängen zu offenen Forderungskonten nahezu eliminiert und eine effektive Massenverarbeitung im Backoffice gesichert.

Sollte der Zahlungseingang einer fälligen Forderung ausbleiben, wird die Forderung automatisiert in das kaufmännische Mahnwesen überführt. Je nach Anforderung des Unternehmens ist dieses mehrstufig aufgebaut. Mit einer Zahlungserinnerung beginnend folgen in standardisierter Abfolge die nachfolgenden Mahnschreiben. Mahngebühren werden dem Schuldner je nach vertraglicher und gesetzlicher Anspruchsgrundlage zusätzlich in Rechnung gestellt. Endet die Forderungsbeitreibung fruchtlos, kann die Überleitung an den Rechtsdienstleister, das Inkasso, erfolgen.

3. Inkasso-Außendienst

Inkasso-Außendienste werden zunehmend akzeptiert und eröffnen neue Möglichkeiten im direkten Schuldnerkontakt. Kann der Schuldner erst einmal in seinen vier Wänden angetroffen werden, haben die geschulten Augen des Außendienstlers schon längst Zahlungsmöglichkeiten oder deren Fehlen anhand des persönlichen Umfeldes wahrgenommen. Mit Tablet und Kartenleser ausgestattet, kann der Außendienst direkt die neuen Zahlungsmöglichkeiten nutzen und vorhandene Gelder und Guthaben abrechnen. Wenn die vorhandenen Zahlungskarten des Schuldners oder der in Lebensgemeinschaft lebenden Partner kurzfristig nicht ausreichen, jedoch Bargeld verfügbar ist, so ist der Verkauf von alternativen Payment-Produkten wie der paysafecard direkt vor Ort umsetzbar.

Auch sind durch die Erkenntnisse aus dem direkten Umfeld des Schuldners weitere Aktionen, wie beispielsweise eine Umschuldung, möglich. Auch der Aufbau eines Bonussystems und Loyality-Programms scheint denkbar, werden doch schon heute die Zahlungsmittel des anhängigen Bonusprogrammes zum Sammeln von Miles, Points & Co eingesetzt.

X. Ein Blick in die Zukunft

Wer weiß schon heute, welche neuen Entwicklungen noch dazukommen werden. Bezahlen wir bald schon mit dem Fingerabdruck oder gar stationär mit dem Eye-Screening? Lassen wir uns überraschen. Jedenfalls ist Offenheit für die nächsten Entwicklungsschritte im Forderungsmanagement gefragt.

Dieser Artikel erschien zunächst in der Ausgabe 4/15 der zfm – der Zeitschrift für das Forderungsmanagement des ZAP Verlages. Autor ist Christian Bley, der Director Payment Solution der UNIVERSUM Group.

Über die UNIVERSUM Group:

Die UNIVERSUM Group ist ein erfolgreicher, konzernunabhängiger Inkassodienstleister und angesehener Zahlungsgarantieanbieter mit innovativen Leistungspaketen für den gewerblichen Kunden.

Wir bieten im Bereich Forderungs- und Informationsmanagement die komplette Wertschöpfungskette aus einer Hand. Von der Entstehung bis zur erfolgreichen Beitreibung begleiten wir den vollständigen Lebenszyklus Ihrer Forderung. Eigens für den E-Commerce entwickelt, stellen wir Ihnen darüber hinaus eine auf diese Branche angepasste Lösung unserer Wertschöpfungskette zur Verfügung: FlexiPay®.

Mit kompetenter Beratung und einer modularen Produktlandschaft entwickeln wir ganzheitliche Leistungspakete für unsere Kunden, erschließen so ungenutzte Umsatz- und Ergebnispotenziale und garantieren damit höchste Kundenzufriedenheit.

Seit über 30 Jahren am Markt, verfügt die UNIVERSUM Group neben langjähriger Erfahrung im Inkassomanagement über ein exzellentes Know-how. Nicht nur damit gehören wir im Bereich Forderungs- und Informationsmanagement zu den führenden Dienstleistern.

Als Mitglied des Bundesverband Deutscher Inkasso-Unternehmen e.V. (BDIU) erfüllen wir die hohen Maßstäbe an Seriosität sowie die strengen Anforderungen an ordnungsgemäßer, gewissenhafter und rechtstreuer Berufsausübung – das Qualitätssiegel unserer Branche.